LG생활건강 주식과 주가 관리에 대한 내용 - 임시조치에 대한 저장용

+ 어휴... 무슨 차석용 아저씨가 블로그를 보나, 무슨 권리침해신고로 임시조치라고. 2024.7.10 작성한 글이 임시조치되어 저장용으로 잠시 별도로 올려둡니다.

확인도 안하고 무조건 임시조치하는 것도 지겹네요 이제. 강성부, 존리, 공인중개사 사칭하던 박종복 등 참 귀찮게 하네요.

-----------------------------------------------------------------------------------------------------------------------------------------------------------

개인적인 정리 겸, lg생활건강 주식에 대해 정리해 보았습니다. (장기우상향 후 폭락한 주식)

LG생활건강, 왜 이 주식을, 이 시점에 정리하냐면

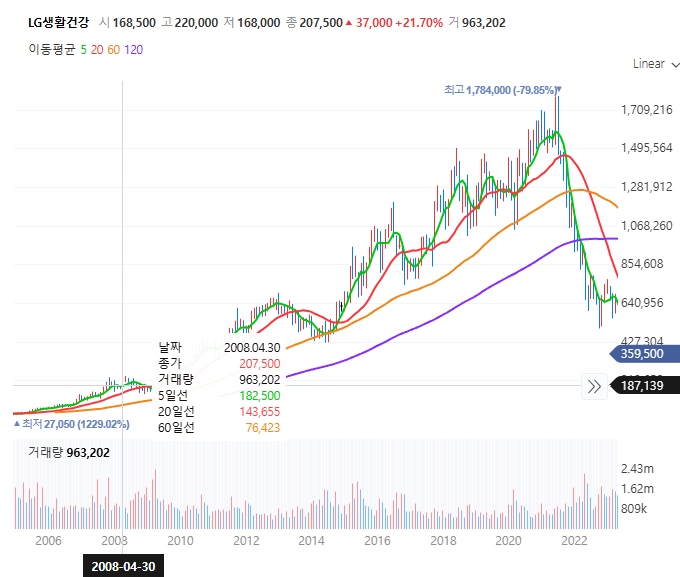

오랜기간의 실적 상승을 동반한 주가상승 -> 이후 실적 하락과 함께 주가가 드라마틱하게 빠진 유명한 주식이라서요.

정리하다보니 모든 내용을 다 올리지는 못했지만, 개인적으로도 생각할 점이 많았네요.

* 참고로 이전에도 현재도, LG생활건강 주식은 한주도 가지고 있지 않습니다.

목차

1. LG생활건강의 주가 상승기 (~2021년) - 차석용 매직시절

(1) 2008년까지 중국을 등에 업은 1차 상승기

(2) 2021년까지, 또다시 10 bagger

2. 2021년부터 LG생활건강은 왜 폭락했나?

3. 그래서, LG생활건강 주가에서 배울점은? 투자자의 자세는?

1. LG생활건강의 주가 상승기 (2003~2021년) - 차석용 매직 시절

사실 이 상승기간 동안, LG생활건강은 대한민국의 P&G, 차석용 매직 등 멋진 말들로 대표된 종목이었습니다.

2003년부터 2021년 1월까지, 엄청 올랐습니다.

(1) 1차 상승기, 중국을 등에 업고 2008년까지

2008년까지 10배가 오른 건, 중국의 영향이 컸습니다.

화장품으로 숨, 오휘 등 브랜드들 마다 매출이 엄청났고

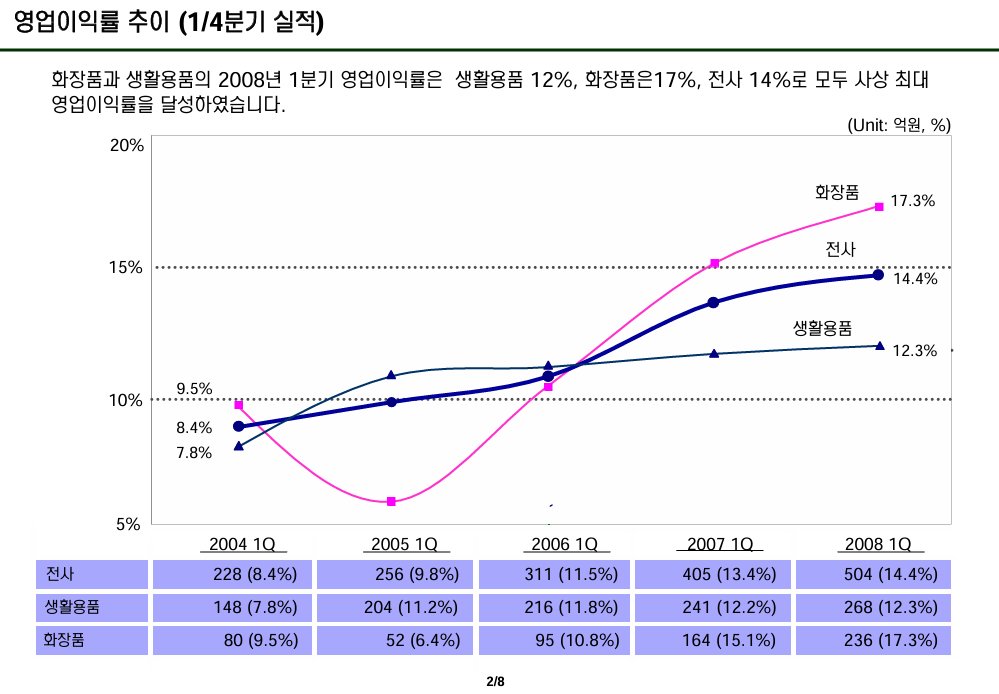

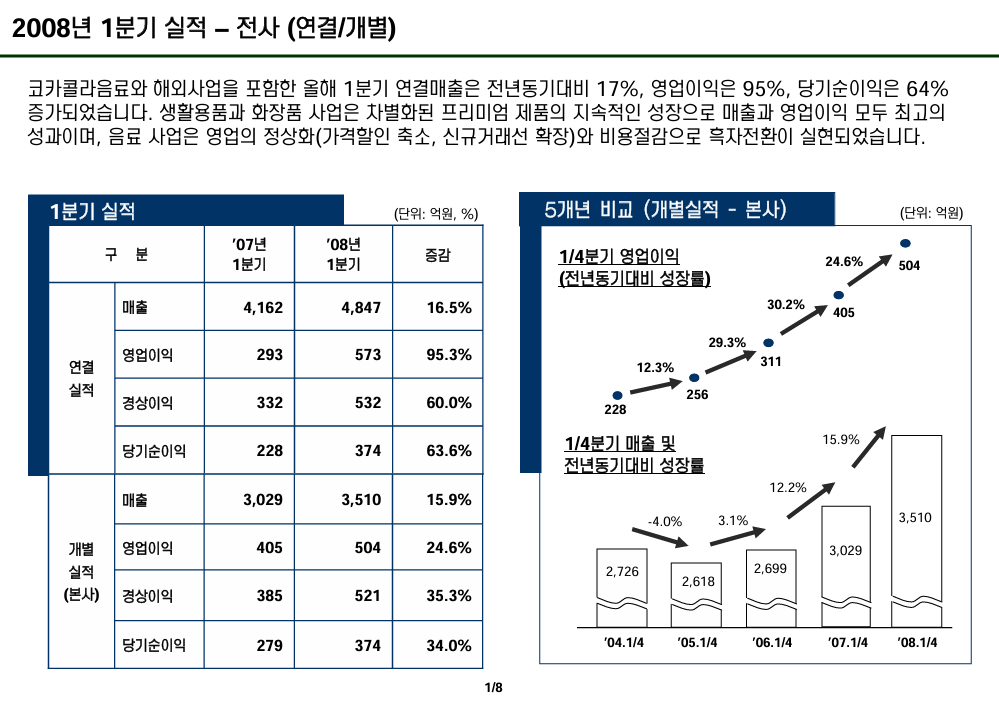

당시 2008년 1분기 실적발표 IR 자료를 보자면 훌륭합니다.

다시 봐도 굉장하네요.

그런데, 2008년 지나 서브프라임 위기 이후에도 더 잘해나갑니다.

(2) LG생활건강 2차 성장기 - 코카콜라, 다논 및 중국 수입 감소에도 실적 상승 중

2008년 이후에도 여전히 잘했습니다.

2003~2008년 동안 2만 원대 주가가 20만 원 이상으로 10배 올랐는데,

2008년부터도 2021년까지 추가로 8배 가까이 더 올라줍니다.

2003년부터 2021년까지 약 18년 정도의 기간 동안 85배 정도 오른, CAGR 25% 정도의 엄청난 성장.

(물론 2013~2014년, 2016~2017년 주가 하락 시기가 있었습니다만)

2013년과 2017년 실적 발표자료를 한번 보자면

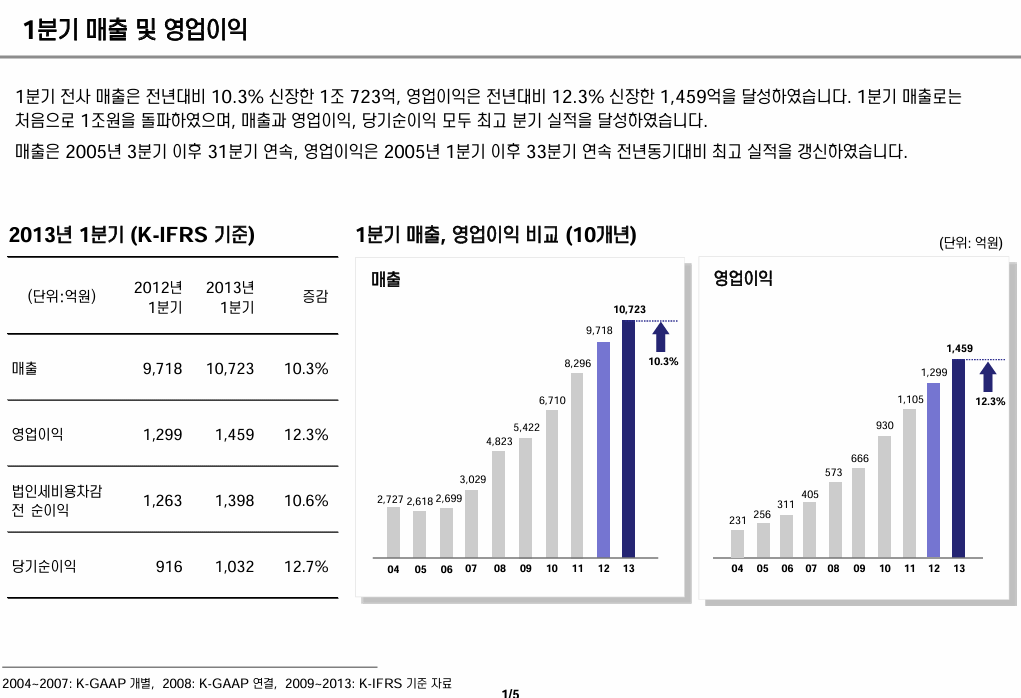

a. 2013년 1분기 실적 발표자료

훌륭합니다.

저렇게 꾸준히 매출과 영업이익이 오르는데,

저 당시 크게 3개 사업분야로 Healthy (샴푸 등 생활용품들) / Beauty (화장품) / Refreshing (음료) 분야로 나누어 실적 발표했는데 브랜드도 모두 좋고 (코카콜라 유통사니...) 각 사업군 별로 탄탄하게 성장하고 있었습니다.

2013년 1분기 기준 세 가지 사업분야의 매출 비중은 3:4:2, 영업이익 비중은 5:8:1.5 정도였습니다.

영업이익률은 각각 13.56%, 18.25%, 6.02%

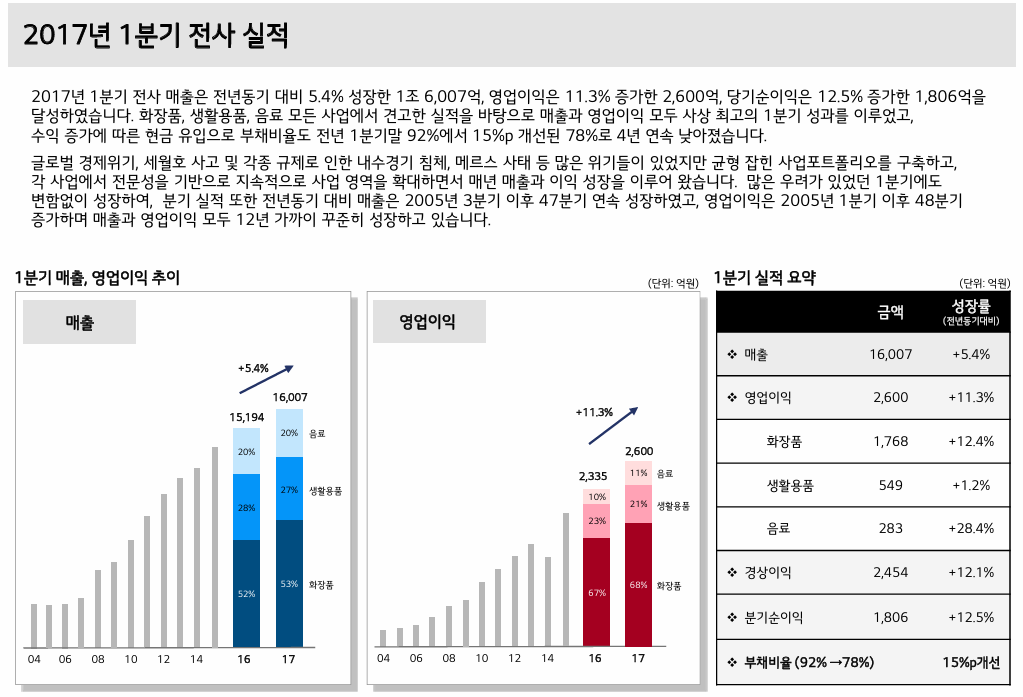

b. 2017년 1분기 실적 발표 자료

4년 뒤 2017년은 보자...

이 당시에는 글로벌경제위기 (중국과 유럽이 별로 안 좋음)과 국내적으로는 세월호 사태 등으로 어수산한데도

실적이 너무 좋았습니다.

세 가지 사업 부분 -Health(샴푸 등 생활용품) / Beauty(화장품) / Refresh (음료)- 기준

매출액은 2 : 4 : 1(Beauty 분야 비중이 굉장히 커졌습니다)

영업이익은 3 : 5 : 1 정도였습니다.

영업이익률은 각각 12.75%, 20.69%, 8.9%

원래 Health 분야의 여러 상품들이야 국내 샴푸/린스/세제 등 워낙 경쟁이 치열해 할인도 많이 하니 영업이익률이 높을 수가 없지만 그 안에서 LG생활건강의 브랜드들이 힘이 있어서 굉장히 영업이익률 높은 거고,

음료 부분도 코카콜라, 스프라이트, 조지아 등 음료 유통인데 유통치 고는 정말 영업이익률 높은 편입니다.

화장품이 여전히 중국에서 인기가 많아 높은 매출 + 수익률 다 갖춘 효자상품.

2. LG생활건강의 2021년 7월부터 하락기. 왜 그렇게 폭락했나?

정확히 2021년 7월, 최고점을 찍고 폭락하게 됩니다. (2021년 1월부터 정체상황)

어마무시하게 떨어집니다. 변변찮은 반등도 없이.

사실 실적을 찾아보면 매출액은 그렇게 많이 빠지지 않았습니다. 영업이익과 수익성/성장성이 문제일 뿐.

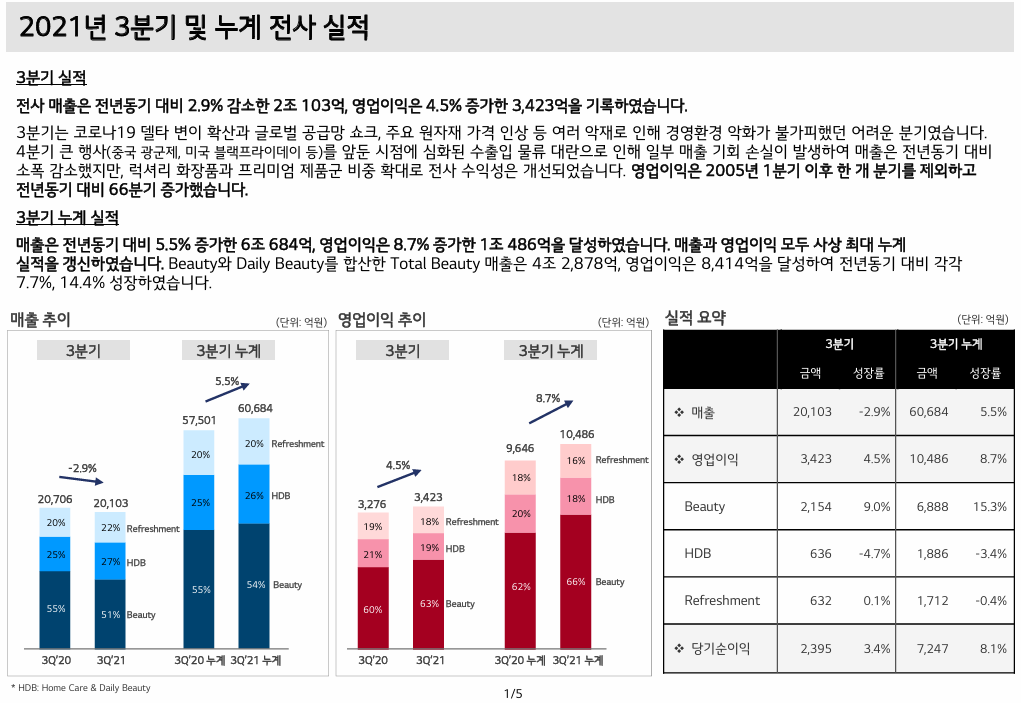

저당 시, 2021년 3분기 실적발표 자료를 보자면

그런데,

이 당시 좀 실적을 감추려 한 듯한 모습들이 보입니다.

매출/영업이익이 떨어지자 수익성이 좋던 화장품 (Beauty 부분) 밀어내기로 어떻게든 실적이 덜 떨어지도록 쥐어짠 듯한 느낌을 받아서... (이게 이번 포스팅 핵심입니다.)

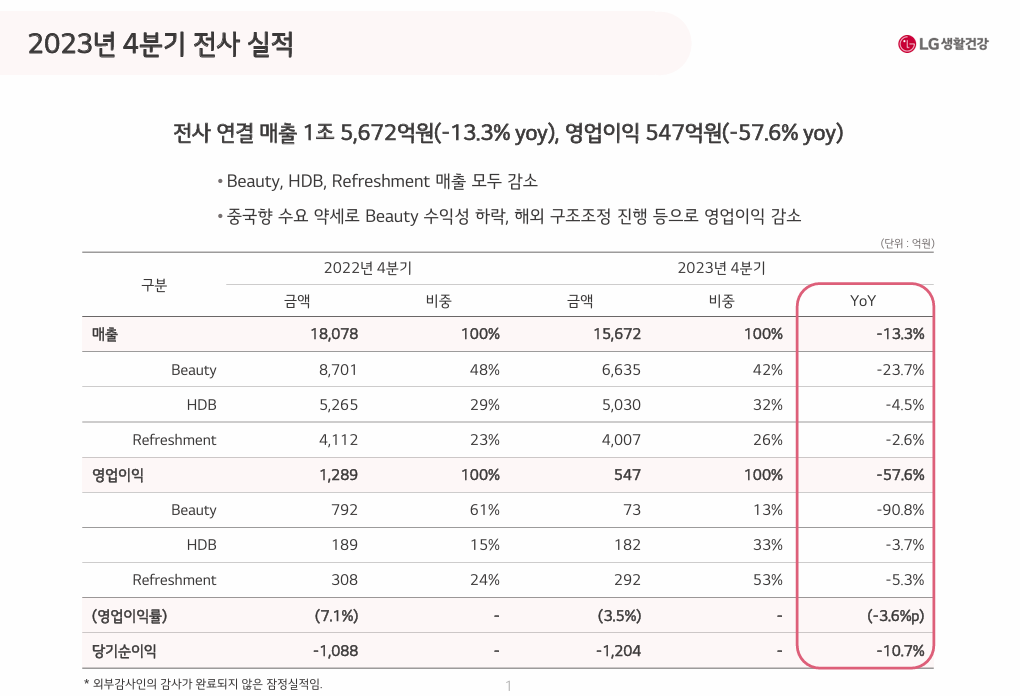

최근 2023년 4분기 실적발표 자료를 확인해 보겠습니다.

이젠 사지 말아야 할 수준이 돼버렸습니다. 매출 성장 빼고 그냥 영업이익만 봤을 때...

| 메디코노믹스 | 2013년 1분기 영업이익률(상대비중) |

2017년 1분기 영업이익률(상대비중) |

2021년 3분기 영업이익률(상대비중) |

2023년 4분기 영업이익률(상대비중) |

| Healthy (생활용품) | 13.56% (5) | 12.75% (3) | 11.7% (3.5) | 0.36% (3) |

| Beauty (화장품) | 18.25% (8) 메디코 | 20.69% (5) | 20.97% (1) 메디코 | 9.1% (1) |

| Refreshing (음료) | 6.02% (1.5) | 8.9% (1) 메디코노믹스 | 14.24% (1) | 7.4% (5) |

-> 상대비중이란, 해당 실적에서 차지하는 분야별 비중입니다. 예) 2013년 영업이익 비중은 Healthy, Beauty, Refreshing 각각 5 : 8 : 1.5

그런데, 이렇게 장기 시계열대로 나뉘어보자면 좀 이상하지 않나요?

중국발 수출 감소로 인해 화장품 부분 수익성과 매출/영업이익 비중이 쭈그러든 건 알겠는데...

생활용품 (2019년인가?부터 Healthy가 아닌 Home care 등으로 회사가 분류하고 있습니다.)가 영업이익률이 두 자릿수에서 소수점으로 고꾸라진 게?

거의 10여 녀간, 분기 실적조차 성장하는 기현상을 보여준 뒤 너무 급속도로 쭈그려 듭니다.

3. 그래서, LG생활건강 실적 및 주가에서 배울 점이나 생각해야 할 점은?

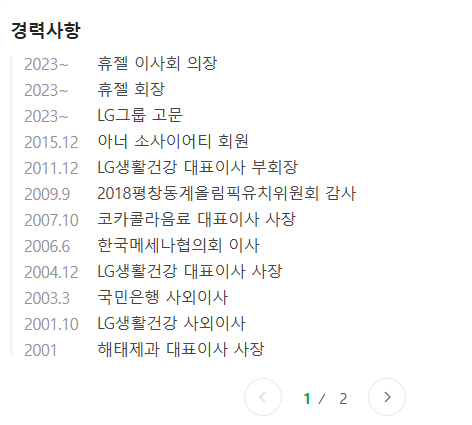

2005년부터 2022년까지 차석용 씨가 lg생활건강 대표이사였는데,

이분이 한국 P&G 대표이사였습니다. (2003~2005년)

제가 10여 년간 실적발표자료와 여러 자료들을 찾아봤을 때,

미국식 재무제표 다듬기가 보였습니다.

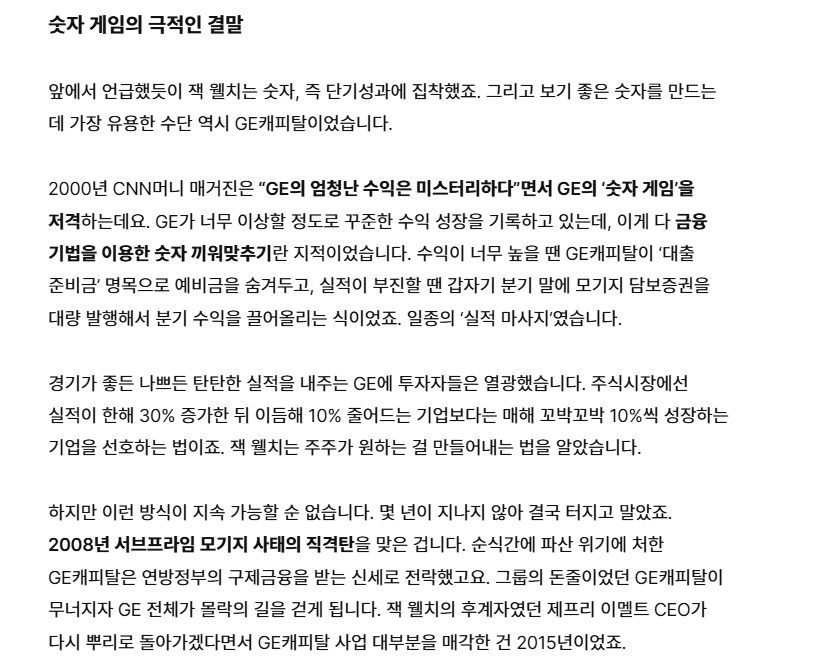

미국 P&G나 GE등에서 해왔던, 순탄하게 우상향 실적 그래프 만들기.

실적 추정치 넘는 것이 중요하고, 꾸준한 실적상승을 중요시 다하다 보니 '젤리팟(젤리통에서 젤리를 꺼냈다가 넣듯 좋은 실적시기 숫자를 약간 낮추고, 나쁜 실적시기 숫자를 높여 실적을 다듬는 일)'의 전형적인 모양이었습니다.

-> 이런 경영의 끝판왕이, 예전 GE의 잭 웰치였죠.

132년 역사 GE의 쇠퇴와 잭 웰치 유산의 끝[딥다이브]|동아일보 (donga.com)

이건 이만큼 큰일입니다.

물론, 회사의 주가를 올리기 위해(주주를 위해?) 자사주매입도 하고 (실제로 빚까지 내서 자사주 매입하는 회사들도 있죠) 실적을 높이기 위해 노력하는 걸 뭐라고 할 수는 없습니다만,

회사의 실제 경쟁력을 높이는 게 아니라 단기 숫자 맞추기에 급급하면? 결국 탄로 나겠죠. 물론 앞으로 실적과 주가는 또 별개의 문제입니다만.

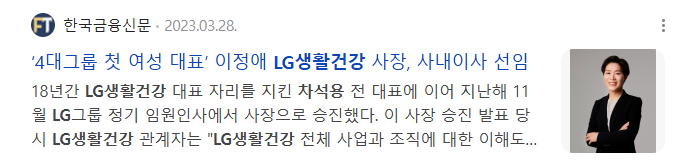

차석용 전 대표이사도 2022년까지만 대표이사직을 수행하고 빠르게? 퇴직하였습니다.

아마 수뇌부에서도 실적에 대해 알 수 있었을 거고 더 이상 이런 실적 맞추기가 불가능하다는 걸 알아서 대표이사를 빠르게 바꾸었을 겁니다.

더 이상 실적 손보기 불가능 + 대표이사 경질성 인사 + 새로운 젊은 대표이사

-> 이전 과하게 잡힌 재무제표상 숫자를 걷어내니 지금의 실적이 나온 거겠죠.

이후 차석용 씨는 휴젤로 갔다가,

KT&G 대표이사에 지원했다가 1차 컷오프 되었습니다.

[단독] ‘차석용 매직’은 왜 KT&G 사장 후보에서 1차 컷오프됐나 (chosun.com)

투자로 수익을 거두려면 실적이 상승하는 기업을 사야 하는데,

심하게는 미국 엔론사태부터

일반적인 실적 상승주와 실적 다듬기로 상승하는 회사 등 사업보고서에서도 봐야 할 내용이 너무 많습니다.

사실 경영진이 실적을 바꾸는건 눈치채거나 대처하기 어려우니까요.

문 앞의 야만인들 책이 떠오르네요.

분량이 많지만, 정말 추천하는 책입니다!

[財테크/주식] - 강추 도서 '문 앞의 야만인들' - 초대형 M&A에 관한 이야기 of 나비스코

강추 도서 '문 앞의 야만인들' - 초대형 M&A에 관한 이야기 of 나비스코

최근 읽은 책 중에 너무 재미있었던 책이 있어서, '문 앞의 야만인들'이라는 책에 관해 정리해 보았습니다 (강추). 이렇게 감명깊게 읽은 책이, 쓸데없이 두껍지만 너무 재미있고 꼭!!! 읽어봐야

medico.tistory.com

항상 고민하면서 성투하시길 바랍니다. 실적이 좋아도 조심, 안좋으면 당연히 조심.

출처: https://medico.tistory.com/1642 [메디코노믹스 - 재테크, 블로그, 의료에서 의료경영 관련까지:티스토리]